摘要:撰文/程意出品/每日财报2021年上半年,家居企业排队上市,已经成为A股的一道亮丽风景线。截至7月14日,准备上市及已上市的家居企业共计40家,涵盖软体家具、智能家居、门窗、卫浴等多个行业。近日,箭牌家居集团股份有限公司(以下简称“箭牌家居...

撰文/程意

出品/每日财报

2021年上半年,家居企业排队上市,已经成为A股的一道亮丽风景线。截至7月14日,准备上市及已上市的家居企业共计40家,涵盖软体家具、智能家居、门窗、卫浴等多个行业。

近日,箭牌家居集团股份有限公司(以下简称“箭牌家居”)也向深交所递交招股书,但在其上市的背后,仍有许多问题亟需解决。箭牌家居系家族企业,公司偿债能力薄弱,恐损害投资者利益。

且仅1年的时间,公司估值不但没有大幅增长,而且知名企业和投资者先后入股,恐存利益输送。此外,报告期内营收与利润波动背道而驰,公司提价策略适得其反,未来发展难以预料。

家族企业负债高企

箭牌家居成立于2013年4月7日,后于2019年12月变更为股份有限公司。公司的主要品牌有ARROW箭牌,FAENZA法恩莎、ANNWA安华。

据招股书披露,箭牌家居的控股股东为乐华恒业投资,持股比例为55.24%,实控人为谢岳荣、霍秋洁、谢安琪、谢炜4人。4名实控人合计持有65%的乐华恒业投资的股权,其中谢岳荣和霍秋洁为夫妻关系,谢安琪和谢炜均为二人的子女,而且谢岳荣直接持有箭牌家居23.94%的股份,所以4人合计持有箭牌家居79.17%的股份。

显然是一家典型的家族企业,而且4人在2020年10月20日还一同签署了《一致行动协议》,即4人在企业中拥有绝对的控制权和决定权。

在报告期内,箭牌家居的流动负债分别为50.83亿元、46.3亿元、44.1亿元,流动资产分别为29.5亿元、27.22亿元、30.43亿元。公司的流动负债虽然逐年递减,但流动资产仍然无法覆盖流动负债。

此外,箭牌家居的资产负债率较高,且远高于同行均值。报告期内公司的资产负债率分别为82.95%、75.05%、67.56%,而同期同行均值分别为42.4%、44.23%、47.37%。不仅如此,箭牌家居的流动比率和速动比率均低于同行均值,即公司的短期偿债能力低于同行均值。

怀疑存在利益输送

箭牌家居在完成改制后,进行了两次增资,分别在2020年10月和12月。增资完成后,公司的整体估值达到114.18亿元,但这两次增资具有“突击入股”之嫌。

按照相关规定,发行人在提交申请前12个月内新增股东,应在招股说明书中充分披露新增股东的基本情况、入股原因、入股价格及定价依据。

箭牌家居在2020年年末的最后一次增资,引进了高领系、深圳国资、佛山市创新创业产业引导基金等知名战略投资者,及红星美凯龙、居然之家等家居卖场龙头,具体包括:珠海岙恒、红土君晟、深创投(国资)、红星喜兆、青岛青堃、北京居然之家。

但值得注意的是,在2019年10月24日,箭牌有限将注册资本由80000万元增加至82172.95万元,增资价格为每股8.52元/注册资本,整体估值为70亿元。仅过了1年的时间,箭牌家居的估值就激增了44亿元,增幅为62.85%,实在令人匪夷所思。

此外,《每日财报》注意到,在2019年10月的增资过程中,中证投资作为外部投资者按照8.52元/注册资本,认缴出资469.56万元。时隔一年,中证投资的股权估值约为6170万元,即在一年内增长约54%。

要知道中证投资是中信证券的全资子公司,且中信证券又系箭牌家居此次IPO的保荐机构,其对箭牌家居的投资浮盈在1年左右的时间就超过50%,因此不得不让人怀疑公司向中信证券进行“利益输送”。

营收利润背离,依赖经销模式

箭牌家居的主营业务包括卫生陶瓷、龙头五金、浴室家具、瓷砖等产品的研发、生产、销售。在2018-2019年,公司实现营收分别为68.1亿元、66.58亿元、65.02亿元,同期扣非归母净利润分别为0.67亿元、5.07亿元、5.33亿元。可见,箭牌家居营收与利润的变化趋势背道而驰。

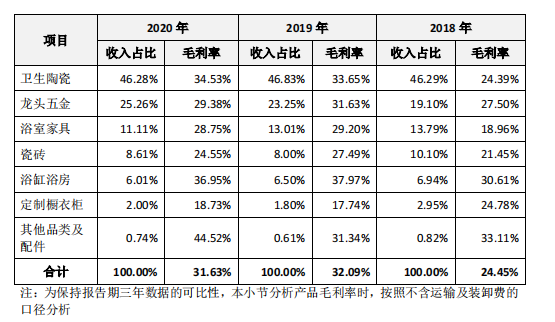

对此,箭牌家居表示,产生背离的原因之一是公司毛利率的增长。据悉,报告期内公司主营业务毛利率分别为24.45%、32.09%、31.63%,而毛利率的提升很大程度上是由于产品单价的上涨。

下图为细分产品的毛利率,可见大部分产品的毛利率均有所提升。不过我们发现,这种提价策略的效果却并不尽人意,产品单价的上涨导致相关产品的销量出现下降。即使箭牌家居在2020年下调了部分产品的单价,也仍没有改善产品销量下降的问题。

图片来源:招股书

譬如,报告期内,公司的卫生陶瓷类产品的总销量从2018年的839.59万/件下降至2020年的749.55万/件,浴室柜产品总销量从2018年的152.08万套降至2020年的109.34万套。

另外,箭牌家居主要通过经销的模式对外销售,报告期内经销模式下的收入占主营业务收入的比例均高于94%。与此同时,公司也在不断新增门店,截至2020年末,箭牌家居的经销商合计1746家,分销商合计6197家,终端门店网点合计10239家。

我国卫浴市场行业的集中度较低,头部企业包括科勒、ToTo等,但是尽管如此,箭牌仍与头部企业在市场占有率方面存在显著差距。另一方面,未来如果受环保政策、销售渠道变革的影响,行业的竞争也会愈发激烈,箭牌家居未来的增长潜力综合来说还是有待观察的。